引言

在增值税管理过程中,对符合规定的增值税扣税凭证进行用途确认是一项至关重要的环节,它直接关系到企业的税务合规与成本控制。特别是针对农产品加计扣除这一特殊政策,更需细致操作以确保企业能够充分享受税收优惠政策。此外,为应对实际业务中的特殊情况,税务部门还提供了变更税款所属期申请的服务。本文将详细阐述这一过程,帮助企业更好地理解和操作。

一、增值税扣税凭证的用途确认

增值税扣税凭证主要包括增值税专用发票、海关进口增值税专用缴款书、农产品收购发票等。企业在进行用途确认时,需遵循以下步骤:

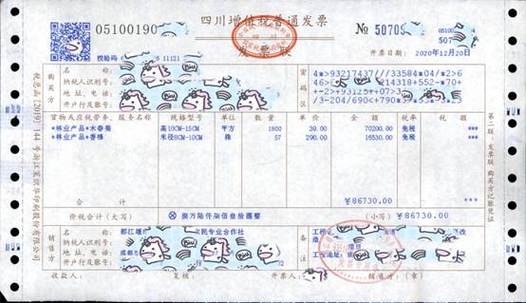

- 凭证收集与审核:企业需确保收集到的增值税扣税凭证真实、合法、有效,并仔细核对凭证上的信息,如发票代码、号码、开票日期、购销双方信息等。

- 用途选择:根据业务实际情况,在税务系统中选择凭证的用途,如用于抵扣进项税额、出口退税等。对于农产品加计扣除,还需特别注明。

- 信息录入:将凭证的相关信息准确录入税务系统,确保数据的完整性和准确性。

- 提交确认:完成信息录入后,提交系统进行用途确认。税务系统将根据企业提交的信息进行自动校验,确认无误后,凭证的用途即被正式确认。

二、农产品加计扣除的特殊处理

农产品加计扣除是增值税的一项特殊优惠政策,旨在鼓励企业购进农产品用于生产或销售。企业在享受这一政策时,需注意以下几点:

- 适用范围:仅适用于购进农产品用于生产销售或委托加工13%税率货物的纳税人。

- 加计比例:按照购进农产品所取得的增值税专用发票上注明的税额的10%进行加计扣除。

- 凭证要求:必须取得符合规定的增值税专用发票或海关进口增值税专用缴款书。

- 操作要点:在用途确认时,需明确标注该凭证用于农产品加计扣除,并准确计算加计扣除的金额。

三、支持变更税款所属期申请

在实际业务中,由于各种原因,企业可能需要对已确认用途的增值税扣税凭证的税款所属期进行变更。税务部门为此提供了变更税款所属期申请的服务,企业需按照以下流程操作:

- 准备申请材料:包括变更申请表、原凭证复印件、相关证明材料等。

- 提交申请:将准备好的申请材料提交至主管税务机关。

- 税务机关审核:税务机关将对提交的申请材料进行审核,核实变更理由的合理性和合规性。

- 处理结果:审核通过后,税务机关将在税务系统中对相应的税款所属期进行变更,并通知企业。

注意事项

企业在申请变更税款所属期时,需注意以下几点:

- 变更申请需在规定的时间内提出,逾期可能无法受理。

- 变更理由需充分、合理,且符合税法规定。

- 变更后,企业需重新进行增值税的申报和缴纳工作。

结语

对符合规定的增值税扣税凭证进行用途确认(含农产品加计扣除),以及支持变更税款所属期申请,是企业税务管理中的重要环节。企业需严格按照税法规定和税务部门的指导进行操作,确保税务合规,同时充分利用税收优惠政策,降低经营成本,提升竞争力。